Parliamo di factoring pro-soluto

“Un'Italia più forte, resiliente ed equa”: è questo l’ambizioso obiettivo del piano di rilancio del nostro Paese presentato dalla task force di Vittorio Colao al governo, un insieme di iniziative che mirano a sostenere la ripartenza dell’economia nel periodo post-Covid 2020-2022.

Tra gli obiettivi del programma, Colao prevede l’estensione del Decreto Liquidità anche al factoring pro-soluto e al reverse factoring, inizialmente esclusi in sede di conversione del D.lgs..

Ma che cos’è il factoring pro-soluto? Come funziona?

Oggi analizziamo insieme uno degli strumenti di cessione del credito che potrebbe cavalcare l’onda nei prossimi mesi.

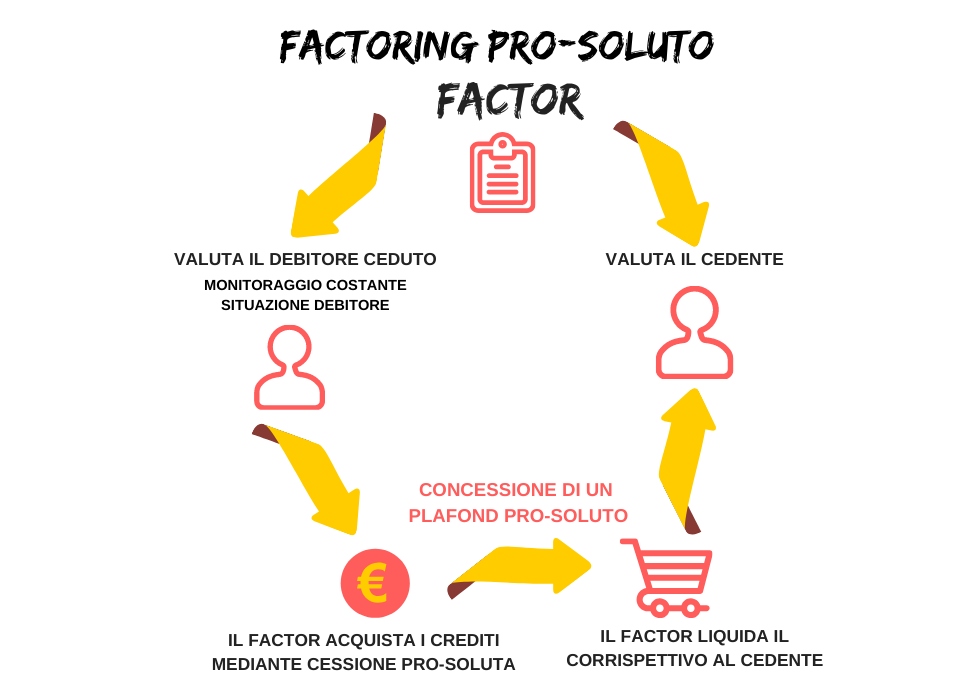

Il factoring pro-soluto è un contratto tramite cui un soggetto - il cedente - cede in via definitiva tutti i crediti presenti e futuri che vanta nei confronti di un cliente a un altro soggetto - il Factor, in cambio di una serie di servizi (gestione e riscossione dei crediti ceduti, garanzia di eventuali inadempimenti da parte del soggetto debitore, ecc.). A differenza del factoring pro-solvendo, acquisendo i crediti in via definitiva, il Factor si assume il rischio di mancato pagamento nel caso di insolvenza del debitore.

Il factoring pro-soluto si rivolge a:

- aziende dei segmenti Small Business, Corporate e Large Corporate che intendono garantirsi dal rischio di insolvenza dei propri clienti

- aziende che si affacciano su nuovi mercati

- aziende che vogliono migliorare i propri parametri di bilancio.

Il Factor determina un plafond (fido) rotativo per ogni debitore proposto dall’azienda cedente, con copertura tra l’80% e il 90% (in alcuni casi fino al 100%) dei crediti ceduti, previa valutazione della solvibilità delle aziende cedute. Tale valutazione viene effettuata sulla base:

- del posizionamento dell’azienda ceduta nel settore merceologico di appartenenza

- di informazioni bancarie e commerciali

- di analisi di bilancio

Dopo aver determinato l’importo del plafond e la percentuale di garanzia di pro-soluto, riceve dall’azienda cedente i crediti vantati verso i debitori concordati - normalmente si tratta di cessioni a carattere continuativo -, gestendoli sul piano amministrativo mediante notifica e curandone l’incasso.

In caso di insolvenza del debitore, il pagamento sotto garanzia viene effettuato dopo un determinato numero di giorni dalla scadenza del credito. In questo caso, su richiesta dell’azienda cedente, il Factor può anticipare il corrispettivo dei crediti ceduti (di norma tra l’80% e il 90%), ma sono possibili anche operazioni di sola garanzia, senza notifica e gestione del credito e senza anticipo, con le quali il Factor garantisce per i crediti ceduti nell’ambito del plafond.

Il Factor, mediante l’utilizzo di sistemi esperti, trasmette periodicamente all’azienda cedente:

- l’elenco delle fatture cedute e incassate e la situazione degli incassi e del credito in essere

- l’estratto conto con l’evidenza delle anticipazioni, dell’addebito degli interessi e commissioni, degli incassi.

Nei riguardi delle aziende cedute:

- il Factor provvede all’emissione degli avvisi di scadenza impegno

- cura l’incasso

- in caso di insolvenza avvia, informando l’Azienda cedente, le azioni di recupero del credito e degli interessi di mora.

- Trasferimento al Factor del rischio di perdite su crediti

- Valutazione preventiva e continuativa della clientela ceduta al Factor

- Gestione del credito esternalizzata e affidata a uno specialista

- Trasformazione in costi variabili dei costi fissi di gestione e recupero del credito

- Finanziamento dello sviluppo del fatturato e regolarizzazione dei flussi di cassa finanziari

- Miglioramento degli indici di bilancio e del turn-over dei crediti.

Hai domande?

Contatta qui la nostra Divisione Factoring!

%20(1920%20x%201080%20px)%20(630%20x%20330%20px)%20(500%20x%20630%20px).png)