FINTECH IN PILLOLE - 1

LENDING

Dopo una breve panoramica sul mondo FinTech, è giunto il momento di conoscere uno a uno i membri di questo settore innovativo che sta cambiando il way of working del campo finanziario.

Oggi analizzeremo il segmento Lending, che nel nostro Paese rappresenta circa il 9% del totale di società censite dall’Osservatorio FinTech Italia e il 14% del campione di Aziende Financial Pure.

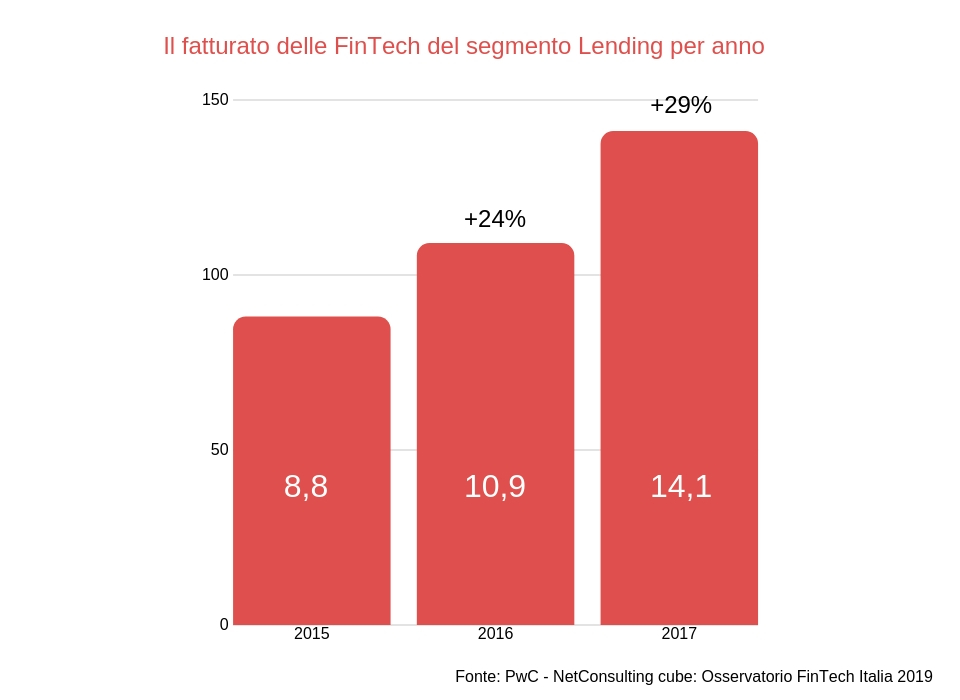

Il fatturato del FinTech Lending è in forte crescita (+29% rispetto al 2016), pari a € 14.123.285, di cui il 75% derivante da quello delle Fintech Scale Up, ossia quelle realtà di settore che registrano un fatturato superiore a € 1 Mln.

In generale, le Fintech Lending sono ascrivibili a sei differenti sotto-settori, ossia:

- Credit Scoring, come Modefinance e Leanus, che forniscono strumenti o rating per la valutazione del merito creditizio o del rating di altre società

- Circuiti e infrastrutture abilitatrici, ovvero realtà Fintech che creano e gestiscono un ecosistema o un circuito grazie al quale le banche possono entrare in contatto con altri soggetti, B2B o B2C (es. Sardex e Kubique)

- Business Lending, come October e BorsadelCredito.it, piattaforme che raccolgono denaro online dai borrower, individuali o istituzionali, per prestarlo alle imprese iscritte alla piattaforma, dopo uno scrutinio del loro business e del loro merito creditizio

- Consumer Lending, ossia piattaforme che funzionano come le Business Lending, ma la cui unica differenza è data dai destinatari del prestito, che sono i singoli individui le cui richieste di credito sono finalizzate alla realizzazione di progetti personali (es. Soisy e Younited Credit)

- Invoice Financing, come Credimi e Workinvoice, che offrono piattaforme per la gestione di crediti commerciali/anticipo fatture

- Marketplace-Comparatori, che si pongono come soggetti intermedi che possono avere relazioni dirette con alcune società di servizi finanziari e proporre i loro prodotti ai clienti (es. QuintoSubito e MutuiOnline).

Considerando inoltre la tipologia di relazione possibile tra Fintech e banche, è possibile classificare questi sotto-settori in tre diversi gruppi:

- Enabler, ossia Fintech che operano in sinergia con il settore finanziario, fornendogli insight o strumenti utili all’attività bancaria tradizionale (Credit Scoring e Circuiti e infrastrutture abilitatrici)

- Competitor, ovvero Fintech che si occupano di segmenti della catena del valore già presidiati da istituti bancari (Business Lending, Consumer Lending, Invoice Financing)

- Intermediari, ossia società intermediarie che non si pongono direttamente né come Enabler né come Competitor, ma come soggetti intermedi che possono avere relazioni dirette con alcune società di servizi finanziari e proporre i loro prodotti ai clienti (Marketplace e Comparatori).

In Italia, delle 28 FinTech attive nel segmento Lending, quasi un terzo lavora nell’ambito dell’Invoice Financing, per un totale di fatture anticipate di € 612,2 milioni, mentre il segmento Business risulta essere il meno sviluppato, pur presentando importanti trend di crescita; in questo caso, il totale complessivo erogato è pari a circa € 57 milioni, di cui quasi € 42 milioni relativo agli ultimi 12 mesi.

Italfinance ha stretto importanti partnership con alcune di queste piattaforme, chiudendo nell’ultimo anno operazioni interessanti: stiamo parlando di October (ex Lendix) e di Workinvoice. Il futuro è in mano alla tecnologia, quindi il nostro augurio di poter fare sempre più affidamento su questi strumenti che, sostituendo i tradizionali istituti bancari, offrono gli stessi servizi in tempi più brevi e in modo efficiente.